In Teil 1 dieser Serie haben wir gelernt, dass Wertpapiere verschiedene generelle Risiken haben. Und dass in Aktien einige ganz besondere Risiken liegen. Wie aber lassen sich diese Risiken beherrschen?

Nehmen wir einmal an, Sie müssten einen großen Geldbetrag in Aktien investieren. Nur Aktien dürfen Sie kaufen. Würden Sie dann auf eine einzige Aktiengesellschaft setzen? Würden Sie vielleicht nur Daimler-Aktien kaufen, weil Sie dieses Unternehmen bestens kennen und vom weiteren Erfolg von Daimler überzeugt sind?

Mit ziemlicher Sicherheit würden Sie einen größeren Geldbetrag nicht auf eine einzige Aktie setzen. Sehr wahrscheinlich wäre Ihnen das Risiko zu groß. „Wer legt schon alle Eier in einen Korb“, sagt der Volksmund.

Mit ziemlicher Sicherheit würden Sie einen größeren Geldbetrag nicht auf eine einzige Aktie setzen. Sehr wahrscheinlich wäre Ihnen das Risiko zu groß. „Wer legt schon alle Eier in einen Korb“, sagt der Volksmund.

Diversifikation – Risikoausgleich durch Streuung

Diversifikation bedeutet Geldanlage in unterschiedlichen Anlagearten und Anlagetiteln. Sie streuen also Ihr Vermögen. Streuen können Sie nach unterschiedlichen Kriterien. Zu den typischen Diversifikationskriterien zählen Branche, Länder und Regionen. Bei einer Diversifikationsstrategie wird also beispielsweise in Aktien investiert, die aus verschiedenen Ländern oder Regionen kommen und unterschiedlichen Branchen zugeordnet sind.

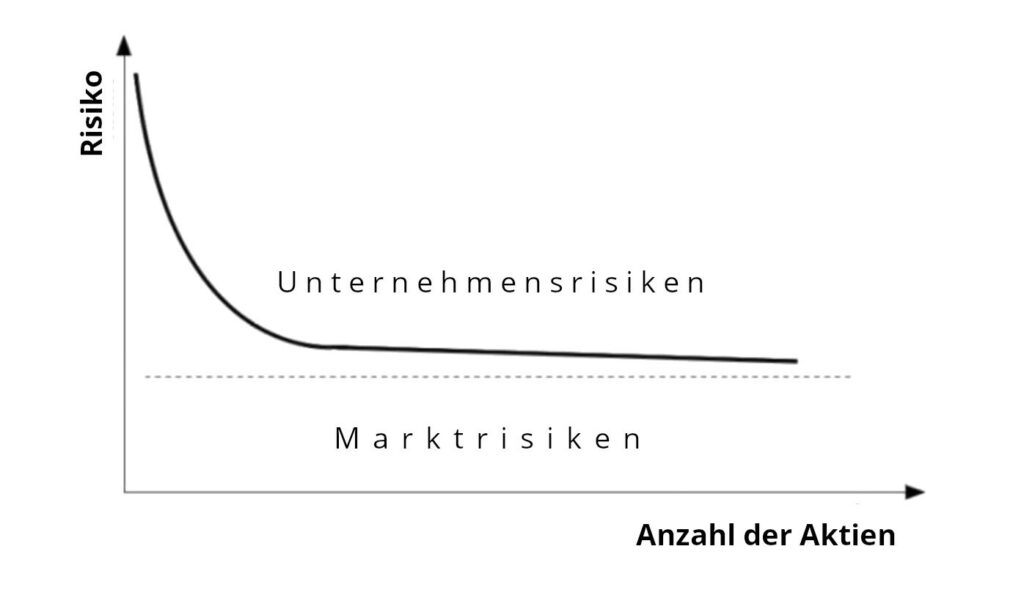

Unternehmensrisiken lassen sich weitgehend ausschalten, indem Sie Ihr Portfolio diversifizieren. Durch die Diversifikation lässt sich das Risiko Ihres Wertpapierportfolios deutlich reduzieren. Allerdings nicht vollständig. Was bleibt, ist das Marktrisiko. Das Marktrisiko trifft alle Wertpapiere gleichermaßen. Trotz Diversifikation bleibt es bestehen. Oder anders gesagt: Die Diversifikation hat keinen Einfluss auf das Marktrisiko.

Wie viele Aktien sind für die Diversifikation Ihres Portfolios erforderlich? Eine pauschale Antwort darauf ist schwer. U.a. kommt es natürlich darauf an, wie hoch der Anlagebetrag ist. Allerdings können Sie mit bereits 15 bis 25 sinnvoll ausgewählten Aktien den höchstmöglichen Diversifikationserfolg fast vollständig realisieren.

Risikoverlauf eines Aktienportfolios – in Abhängigkeit von der Anzahl der Aktien

Wie sich die Entwicklung eines diversifizierten Portfolios abbilden lässt

Stellen Sie sich bitte vor vor, dass Sie ein diversifiziertes Portfolio deutscher Aktien zusammenstellen wollen. Für eine ordentliche Diversifizierung beziehen Sie 30 Aktien in dieses Portfolio ein. Das Portfolio soll den größten Teil des deutschen Aktienmarktes abbilden. Daher wählen Sie die Aktien der Aktiengesellschaften, von denen die höchste Zahl handelbarer Aktien am Markt vorhanden ist. Der Anteil von Aktien einer Aktiengesellschaft in dem Portfolio soll sich nach dem Umfang handelbarer Aktien richten.

Wenn Sie diese Überlegung nachvollziehen, haben Sie den Aufbau des DAX, des Deutschen Aktienindex, bereits verstanden. Er misst die Wertentwicklung der 30 größten deutschen Aktiengesellschaften – „größten“ im Sinne der handelbaren Aktien. Der DAX stellt rund 80 Prozent des Marktwertes aller börsennotierten Aktiengesellschaften in Deutschland dar. Er ist ein Performanceindex. Diese Kennzeichnung besagt etwas über die Behandlung von ausgeschütteten Dividenden. Für diese wird unterstellt, dass sie wieder investiert werden und zur weiteren Wertentwicklung des DAX beitragen.

Wenn Sie diese Überlegung nachvollziehen, haben Sie den Aufbau des DAX, des Deutschen Aktienindex, bereits verstanden. Er misst die Wertentwicklung der 30 größten deutschen Aktiengesellschaften – „größten“ im Sinne der handelbaren Aktien. Der DAX stellt rund 80 Prozent des Marktwertes aller börsennotierten Aktiengesellschaften in Deutschland dar. Er ist ein Performanceindex. Diese Kennzeichnung besagt etwas über die Behandlung von ausgeschütteten Dividenden. Für diese wird unterstellt, dass sie wieder investiert werden und zur weiteren Wertentwicklung des DAX beitragen.

Für Bundesanleihen gibt es einen vergleichbaren Index, den Deutschen Rentenindex. In seiner performanceorientierten Variante, dem REXP, wird die Wiederanlage von Zinserträgen berücksichtigt.

So wie DAX und REXP aufgebaut sind, stellen sie ein gutes Abbild eines diversifizierten Portfolios deutscher Aktien bzw. Bundesanleihen dar.

Bisweilen soll beschrieben werden, wie sich der deutsche Aktienmarkt oder der deutsche Markt für Bundesanleihen entwickelt haben. Dafür sind DAX oder REXP gern verwandte, aussagekräftige Anhaltspunkte.